Bank 4.0

Die Bank 4.0 ist eine partizipative und hybride Custom-Bank, die Kunden aktiv in Prozesse und Entscheidungen integriert. Ihre wichtigste Aufgabe besteht darin, "Kunden exzellenten Service und höchstmögliche Sicherheit über die gesamte Customer Journey zu garantieren. Um das Gewinnpotenzial zu steigern und Kosten zu senken, schöpft die Bank 4.0 das Potenzial digitaler Schlüsseltechnologien — wie etwa Smart-Data-Analysis-, Blockchain-, Cloud-Computing- oder Künstliche-Intelligenz-Anwendungen — voll aus und setzt auf Ende-zu-Ende-Anwendungen, Dezentralisierung, Open Banking, digitales Onboarding und KYC, Personalisierung und Modularisierung, Un- und Rebundeling, Peer-to-Peer-Angebote, sichere Authentifikationsverfahren, Lean Banking und schlanke Wertschöpfungsketten".[1]

Bezeichnung[Bearbeiten]

Das 4.0-Modell[Bearbeiten]

Die Bezeichnung Bank 4.0 lehnt an das Industrie 4.0-Modell, welches eine vierte industrielle Revolution einleitet.

"Das 4.0-Modell unterscheidet zwischen vier Generationen eines technologisch bedingten Veränderungsprozesses. Dieser Begriff fällt häufig im gleichen Satz mit der Digitalen Transformation. Die Digitalität grundiert bisherige Abläufe und umfasst weit mehr als die technische Weiterentwicklung von analog zu digital. Sie steht für globale Strukturen, vertikale und horizontale Vernetzung, neue Arbeitsmodelle und Produktionsmöglichkeiten."[1]

Die Entwicklung hin zur Bank 4.0[Bearbeiten]

Das gängige Industrie 4.0-Modell folgt der Annahme, dass die Industrie eine Reihe technologischer Entwicklungen durchläuft, die sich so stark unterscheiden, dass man von technologischen Generationen sprechen kann. Dieses Modell lässt sich nur bedingt auf die Bank übertragen, denn die Terminologie "Bank 4.0" setzt Bank 1.0, 2.0 und 3.0 voraus. In der Literatur besteht derzeit allerdings keine eindeutige, allgemein akzeptierte Unterscheidung zwischen solchen Generationen. Vielmehr handelt es sich um eine Bezugnahme zum Wesen des "4.0"-Konzeptes (Industrie 4.0, Medizin 4.0): den Möglichkeiten, die sich aus dem digitalen Wandel ergeben.

- "Demnach wäre die Bank im modernen Bankwesen, dessen Ursprung im Europa des 13. und 14. Jahrhundert liegt, die Bank 0 – auch wenn der Vergleich hinken mag (zur Erinnerung: das Bankwesen besteht seit über 4000 Jahren). Die erste große technologische Neuerung im Bankwesen kam mit der Einführung des Computers, genauer gesagt des Mainframe. Kundendaten, Prozesse, Börsencharts etc. konnten fortan dank des Computers maschinell erfasst und verarbeitet werden. Die Bank 1.0 war geboren."

- "Mit der Einführung von Bankautomaten um 1980 begann die zweite Generation des digitalen Bankwesens: Die Bank 2.0 beschreibt die Bank im Computerzeitalter bzw. die Ära des Self-Serviced Banking. Kunden mussten nicht mehr in der Filiale am Schalter anstehen, sondern konnten Geldabhebungen und -einzahlungen sowie das Ausdrucken von Kontoauszügen direkt am Automaten erledigen."

- "Mit der Verbreitung des World Wide Web in den 1990er Jahren begann die Bank 3.0 – die Bank im Internetzeitalter. 1995 erschienen die ersten Internetbanken und Online-Broker bzw. boten die ersten Banken ihre Produkte und Dienstleistungen über das World Wide Web an. Banken waren fortan nicht mehr ausschließlich ortsgebunden. Banking und Payment findet an der Supermarktkasse, am Notebook, Tablet und auf dem Smartphone statt."

- "Die Bank 4.0 – die ‚Custom-Bank‘ – geht noch einen Schritt weiter und integriert Kunden aktiv in Prozesse. So können diese nicht nur selbst die PIN ihrer Kreditkarte online ändern oder ihr Dispolimit bestimmen, sondern künftig auch über jeden beliebigen Zugang den kumulierten Kontostand bzw. das Anlagevermögen einsehen, welches sie auf diversen Konten und Depots bei verschiedenen Banken haben. Darüber hinaus können sie sich modularisierte Finanzprodukte und -dienstleistungen selbst nach Wunsch zusammenstellen oder sich untereinander Kapital leihen. Es gilt jetzt, die Rolle der Bank im digitalen Zeitalter neu zu definieren."

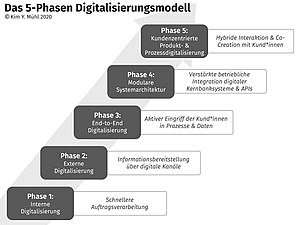

Das 5-Phasen-Digitalisierungsmodell für Banken[Bearbeiten]

Die Digitale Transformation hin zur Bank 4.0 erfolgt in mehreren Phasen.[Bearbeiten]

Diverse Experten haben sich mit den Auswirkungen der Digitalisierung auf die IT-Infrastruktur und Kernbanksysteme deutscher Finanzunternehmen auseinandergesetzt und unterschiedliche Entwürfe für ein Digitalisierungsmodell entworfen. Die Modelle basieren auf der Feststellung, dass Finanzunternehmen „unterschiedliche Phasen der Digitalisierung durchlaufen, wobei diese zur gleichen Zeit die Entwicklung in mehreren Phasen vorantreiben können“. Der Autor Kim Y. Mühl hat einige der stimmigsten Modelle in einem schlüssigen Fünf-Phasen-Modell zusammengefasst: "In Phase 1 digitalisiert das Finanzunternehmen interne Prozesse und in Phase 2 externe Produkte und Prozesse, um Kunden über digitale Kanäle zu erreichen. In Phase 3 werden Kunden direkt mit eingebunden und können fortan aktiv in Prozesse und Daten eingreifen. Phase 4 bricht die digitale Architektur des Finanzunternehmens in modulare Kernbanksysteme auf und öffnet einzelne Bereiche (oder komplette Kernsysteme) für externe Dienstleister, bzw. erlaubt es dem Finanzunternehmen, die gesamte Infrastruktur auszulagern. In Phase 5 der Digitalen Transformation lagert das Finanzunternehmen nicht nur ganze Kernbanksysteme auf mobile Endgeräte und in die Cloud aus, sondern geht auch eine stark hybride Form der Interaktion mit den Kunden ein, bei dem diese von passiven Nutzern zu aktiven Teilnehmern werden."[1]

Phase 1: die interne Digitalisierung[Bearbeiten]

Die Unternehmensberater Sascha Herrmann und Uwe Heinke der PPI AG in Hamburg haben ein Drei-Phasenmodell der Digitalisierung von Banken entwickelt:

In der internen Digitalisierung (Phase 1), befasst sich die Bank mit der digitalen Automatisierung von Prozessen. Im Fokus stehen dabei das Reduzieren von manuellen Eingriffe und Medienbrüchen. So können Aufträge der Kunden schneller verarbeitet werden. Der erste Schritt hierzu ist die Digitalisierung analoger Daten. Nach Hermann und Heinke befinden sich viele Banken noch heute in der ersten Phase, „da noch nicht alle digitalisierbaren Daten und Prozesse umgestellt worden sind“.[2]

Phase 2: die externe Digitalisierung[Bearbeiten]

Die externe Digitalisierungsphase (Phase 2) „beschreibt die Bereitstellung von Daten, Produkten und Dienstleistungen für die Kunden über digitale Kanäle“. Hierunter fällt u. a. das Onlinebanking. Allerdings müssen die externen digitalen Angebote nicht zwingend intern digitalisiert sein. Einerseits gibt es Teilprozesse, die schwierig oder nicht digitalisierbar sind. Andererseits neigen viele Banken dazu, manuelle Prozesse nur langsam zu digitalisieren, um alle Mitarbeiter im Unternehmen mitzunehmen. Auch, so die Berater der PPI AG, folgt die zweite Phase nicht unbedingt auf die erste, sondern wird häufig zeitgleich durchlaufen. Daher lassen sich die ersten beiden parallel voranbringen.[2]

Phase 3: die End-to-End-Digitalisierung[Bearbeiten]

Nachdem die interne und die externe Digitalisierung begonnen wurde (nicht zwingend abgeschlossen), kann die Bank mit der dritten Phase, der sogenannten End-to-End-Digitalisierung, begonnen werden. Hier greifen die Kunden aktiv in die „Verarbeitungsabläufe und die in diesem Rahmen entstehenden Daten und Informationen“ ein: So werden einzelne Prozesse bzw. Prozessschritte zu den Kunden ausgelagert. Die Kunden können z. B. online die persönliche Identifikationsnummer (PIN) ihrer Kreditkarte ändern, die Karte sperren oder via Smartphone-Applikation ihr persönliches Dispolimit erhöhen.[2]

Laut Mühl unterscheidet sich das traditionelle Banking vom digitalisierten End-to-End Banking vor allem in den folgenden fünf Bereichen:[1]

- "Das traditionelle Produktangebot weicht einem Kundenvorhaben, also der konkreten Lösung eines Problems des Kunden.

- Kunden und Finanzdienstleister sind nicht mehr separate Beteiligte, sondern Teil eines Cross-Industrie Ökosystems.

- Bisher individuelle, unternehmensinterne Prozesse werden unternehmensübergreifend standardisiert (offene Plattform).

- Die System-Unterstützung, die bisher in Systemgrenzen und Workflow gedacht wurde, wird nun — sofern möglich und sinnvoll — automatisiert.

- Die bisher funktionsspezifische Arbeitsweise (Fachabteilungen versus IT) wird zur interdisziplinären Arbeitsweise."

Phase 4: die modulare Systemarchitektur[Bearbeiten]

Die Wissenschaftler Prof. Dr. Rainer Alt und Dr. Thomas Puschmann, ergänzen dieses Phasenmodell um die Phase der modularen Systemarchitektur (Phase 4), in welcher eine verstärkte betriebliche Integration digitaler Kernbanksysteme folgt: Serviceorientierte Systemarchitekturen haben eine stark modulare Konstruktion. Dies ermöglicht es Finanzunternehmen, einzelne funktionale Bereiche abzutrennen und an externe Dienstleister zu vergeben. In dieser Phase entstehen z. B. Kooperationen mit FinTech-Unternehmen. "Im Kern geht es in dieser Phase darum, die digitale Architektur zu öffnen, Kernbanksysteme modular aus- bzw. einzugliedern und mit Dritten zusammenzuarbeiten", schreibt Mühl.[1] Die vierte Phase ist deshalb auch die Phase des Open Banking und des FinTech-as-a-Service.[3]

Phase 5: die kundenzentrierte Produkt- und Prozessdigitalisierung[Bearbeiten]

Die (noch bevorstehende) fünfte Phase wird nach Prof. Dr. Frederik Ornau sowohl Prozesse als auch Produkte umfassen und „einen Paradigmenwechsel von einer bankzentrierten Inside-Out-Sicht hin zu einer kundenzentrierten Outside-In-Sicht“ bewirken.[4] Demnach werden Finanzinstitute "in eine hybride Interaktion mit ihren Kunden treten. Vorangetrieben wird der Wandel durch eine immer leistungsfähigere IT sowie eine bessere Integration mobiler Endgeräte, dem Cloud Computing und elektronischer Marktplätze. Mit dem Paradigmenwechsel wird sich auch eine hybride Form der Kundeninteraktion entwickeln: Künftig werden Kunden zu jeder Zeit und von jedem Ort, sowohl on- als auch offline mit ihren Finanzdienstleistern interagieren".[1]

Geschichte und Akteure[Bearbeiten]

Der Begriff Bank 4.0 kursiert im öffentlichen Raum seit 2010 und wurde 2018 maßgeblich geprägt von dem Autor, Futurist und Speaker Brett King, der schreibt "Bank 4.0 is what banking will become."[5]. Im deutschsprachigen Raum nimmt Kim Y. Mühl, Botschafter für sinnstiftende Arbeit und sinnvolle Digitalisierung, eine zentrale Rolle in der Verbreitung des Bank 4.0-Konzeptes und der Digitalen (R)Evolution im Finanzbereich ein.

Herausforderungen[Bearbeiten]

Das Bank- und Finanzgeschäft ist stark vom Digitalen Wandel betroffen: Viele Kunden wandern zu digitalen Direktbanken ab und Filialbanken sind nicht länger profitabel; bereits investierte Legacy IT, d. h. veraltete Kernbanksysteme und IT-Infrastruktur, sowie etliche Software-Insellösungen die im Laufe der Zeit entwickelt wurden aber nicht ausreichend miteinander interagieren erschweren die Digitalisierung; und auch die Mitarbeiter im Unternehmen müssen bei der Digitalen Transformation berücksichtigt werden – fürchten sie doch oft den Verlust des eigenen Arbeitsplatzes. Zugleich setzen die Niedrigzinzpolitik, neue regulatorische Richtlinien wie PSD2, MiFID II oder das US-Gesetz FATCA (Foreign Account Tax Compliance Act), sowie das aufgrund verschiedener Finanzkrisen und -skandale verlorene Vertrauen den Banken stark zu.

Damit die Bank 4.0 erfolgreich umgesetzt werden kann müssen Banken deshalb:

- Die IT-Infrastruktur und Kernbanksysteme im Front- und Back-End modernisieren;

- Eine effiziente Middleware einführen, die zwischen Front- und Back-End kommuniziert;

- Die internen und externen Prozess modernisieren;

- Die Wertschöpfungsketten verschlanken (Stichwort: Lean Banking)

- Mitarbeiter miteinbeziehen und durch den Wandel begleiten (Stichwort: Accompaniment);

- Und Kunden (einschl. aller Generationen und Untergruppen wie den Senioren oder den Offlinern) begleiten.

Literatur[Bearbeiten]

- BearingPoint: Auf dem Weg zur Bank 4.0

- Brett King: Bank 4.0: Banking everywhere, never at a bank. WILEY (25. Februar 2019), gebunde Ausgabe, 352 Seiten ISBN 978-1119506508.

- Volker Brühl: Banking 4.0 – Strategische Herausforderungen im digitalen Zeitalter, in Praxishandbuch Digital Banking, Dr. Volker Brühl, Joachim Dorschel (Hrsg.), Springer Fachmedien Wiesbaden, 2018, ISBN 978-3-658-18889-4.

Siehe auch[Bearbeiten]

Einzelnachweise[Bearbeiten]

- ↑ 1,0 1,1 1,2 1,3 1,4 1,5 Kim Y. Mühl: Bank 4.0: Wie Digital Leader Gewinne steigern, Kosten senken und neue Ertragsquellen erschließen. In: Kim Y. Mühl (Hrsg.): Die große Meta-Studie zu den Chancen und Risiken der Digitalen (R)Evolution im deutschen Finanzbereich. Teil 1. Books on Demand, Norderstedt 2020, ISBN 978-3-7528-9464-6.

- ↑ 2,0 2,1 2,2 Herrmann, S. und Heinke, U.: Auswirkung der Digitalisierung auf die Kernbanksysteme deutscher Banken. In: Brühl, V. und Dorschel, J. (Hrsg.): Praxishandbuch Digital Banking. Springer Fachmedien GmbH, Wiesbaden 2018, ISBN 978-3-658-18889-4, S. 192–210.

- ↑ Alt, R. und Puschmann, T.: Digitalisierung der Finanzindustrie: Grundlagen der Fintech-Evolution. Gabler Verlag, Berlin/Heidelberg 2016, ISBN 978-3-662-50542-7.

- ↑ Ornau F.: Die Digitale Transformation in der Finanzindustrie. In: Fernhochschule S. (Hrsg.): Digitalisierung in Wirtschaft und Wissenschaft. Weiterbildung und Forschung der SRH Fernhochschule – The Mobile University. Springer, Wiesbaden, S. 49–65.

- ↑ Brett King: Bank 4.0: Banking everywhere, never at a bank. Marshall Cavendish International (Asia) Pte Ltd, 2018, ISBN 978-981-4771-76-4.

Diese artikel "Bank 4.0" ist von Wikipedia The list of its authors can be seen in its historical and/or the page Edithistory:Bank 4.0.